Når sælger også bliver investor – om reinvestering i buy & build-transaktioner

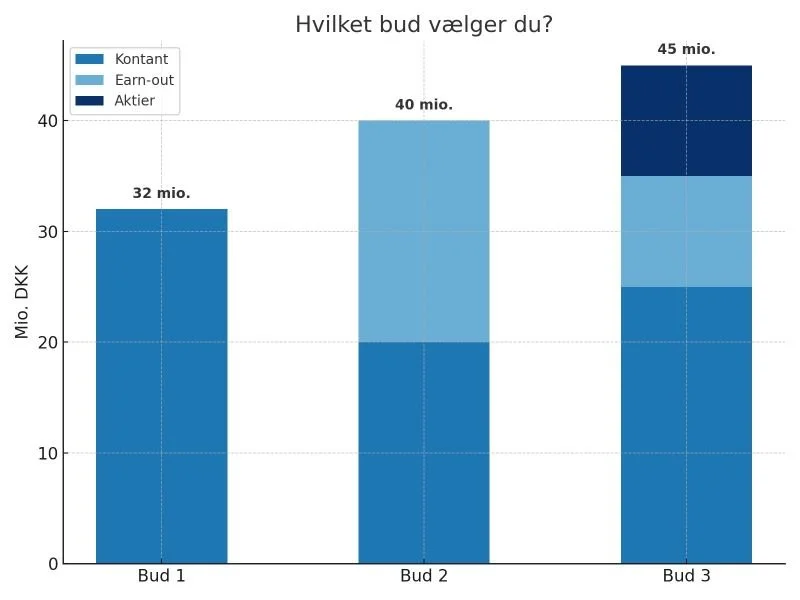

/I en stigende del af danske virksomhedshandler – særligt inden for it, software, rådgivning og andre skalerbare serviceforretninger – ser vi en struktur, hvor sælger ikke alene modtager kontanter, men også reinvesterer en væsentlig del af købesummen i det købende moderselskab. Typisk i størrelsesordenen 20–40 procent.

Strukturen er udbredt i såkaldte buy & build-platforme, hvor kapitalfonde eller kapitalstærke industrielle investorer opkøber flere virksomheder inden for samme segment med henblik på konsolidering og et senere samlet exit – enten via salg eller børsnotering.

For nogle sælgere er det en attraktiv mulighed. For andre en betydelig – og ofte undervurderet – risiko.

Hvad indebærer reinvestering reelt?

Når en sælger reinvesterer en del af købesummen, sker der i praksis tre ting samtidig:

Sælger realiserer sit livsværk – men ikke fuldt ud. En del af provenuet forbliver investeret og eksponeret mod et nyt, større fælles projekt.

Sælger skifter risikoprofil. Fra at eje og kontrollere én virksomhed, til at være minoritetsaktionær i en ofte højt gearet koncernstruktur.

Sælger accepterer asymmetri. Kursen på de aktier, der sælges, forhandles. Kursen på de aktier, der købes, er fastsat på forhånd.

Det sidste punkt er centralt – og ofte utilstrækkeligt belyst.

Værdiansættelse: To kurser, ét bord

I de fleste reinvesteringsmodeller sker der følgende:

Sælgers virksomhed værdiansættes individuelt – ofte med reference til EBITDA-multipler, vækst og cash flow.

Moderselskabet værdiansættes samlet, typisk på baggrund af en intern model, fremtidige synergier og forventet multiple expansion.

Det er ikke usædvanligt, at den implicitte multipel på de aktier, sælger reinvesterer i, er markant højere end den multipel, sælger får for sin egen virksomhed.

Set fra investorens side er det rationelt. Set fra sælgers side er det en realitet, der bør forstås – og accepteres bevidst.

Når det er sagt, skal det også anerkendes, at denne struktur ofte muliggør en højere samlet værdiansættelse af den virksomhed, der sælges. I praksis ser vi ikke sjældent, at sælger – netop fordi der reinvesteres – kan opnå en bedre multipel, end hvad et mere traditionelt marked ellers ville tilbyde.

For mange sælgere betyder det, at kontantbetalingen alene allerede er tilfredsstillende, og at reinvesteringen dermed i højere grad opleves som et supplement frem for en forudsætning for en god handel. I sådanne tilfælde kan den højere pris være med til at opveje den risiko, der følger med reinvesteringen.

Due diligence – den manglende disciplin

Et andet kendetegn ved disse transaktioner er, at sælger:

sjældent har adgang til en fuld finansiel, juridisk eller skattemæssig due diligence af moderselskabet,

typisk tiltræder en allerede fastlagt ejeraftale,

reelt ikke har mulighed for at forhandle governance, exit-mekanismer eller vetorettigheder.

Sælger foretager dermed en meget stor investering med et begrænset beslutningsgrundlag – ofte baseret på præsentationer, track record og tillid til platformens ledelse.

Det er ikke nødvendigvis forkert. Men det er væsentligt anderledes end det investeringsmiljø, de fleste virksomhedsejere ellers opererer i.

Hvorfor kan det alligevel være attraktivt?

På trods af ovenstående vælger mange sælgere denne model – og i nogle tilfælde med stor succes. Årsagerne er typisk:

Deltagelse i et større værdiskabelsesprojekt, hvor individuel risiko spredes.

Mulighed for et “second bite of the apple”, hvis platformen lykkes med konsolidering og exit.

Fortsat ledelsesrolle, ofte med høj autonomi i den daglige drift.

Psykologisk komfort ved ikke at “stå helt af”, men fortsætte rejsen sammen med ligesindede.

Alternativ anvendelse af kapital, hvor reinvesteringen – hvis projektet lykkes – ofte giver en forrentning, som selv de mest solide banker ville have svært ved at matche.

For mange sælgere er det nemlig et vilkår, at en betydelig del af provenuet under alle omstændigheder skal geninvesteres. I det lys kan deltagelse i et veldesignet buy & build-projekt – med stordrift, professionalisering og en klar exit-strategi – fremstå mere attraktivt end en passiv placering i lavrisikoprodukter.

For den rette sælger – med risikovillighed, tidshorisont og forståelse for mekanikkerne – kan det derfor være et både rationelt og attraktivt valg.

Men risikoen er reel

Det er imidlertid afgørende at forstå, at reinvestering ikke er en gratis option:

Likviditeten er lav eller ikke-eksisterende.

Beslutningskompetencen ligger hos majoritetsejeren.

Gæld, værdiansættelser og fremtidige opkøb påvirker direkte værdien af sælgers reinvestering.

Og hvis platformen fejler – eller blot underperformer – rammer det sælger hårdt.

Kort sagt: Sælger bliver investor på vilkår, som professionelle investorer sjældent ville acceptere uden yderligere beskyttelse.

Dealmaster M&As perspektiv

Reinvestering i moderselskabet kan være både fornuftig og værdiskabende – men kun hvis sælger:

forstår den reelle værdiansættelse,

accepterer asymmetrien,

og har fået belyst både upside og downside nøgternt.

Vores erfaring er, at de bedste transaktioner er dem, hvor sælger ikke blot spørger:

“Hvor meget kan jeg få i dag?”

men også:

“Hvad køber jeg egentlig for de penge, jeg reinvesterer?”