Vi byder DKK 30.000.000!

/Når vi modtager bud på en virksomhed er Sælgers opmærksomhed i første omgang oftest - helt og aldeles og ganske naturligt - på størrelsen på buddet.

Vores opgave er - blandt andet - at "oversætte" et professionelt bud på køb af Sælgers virksomhed. Eller endnu bedre - at klæde Sælger på til at gennemskue og forstå konsekvensen af et bud.

Transaktionssammensætningen er helt vital og det samme er den balance som Køber forventer at overtage. Men validiteten af buddet er også essentiel. Nedenfor belyser vi ganske kort betydningen af disse elementer.

TRANSAKTIONSSAMMENSÆTNINGEN

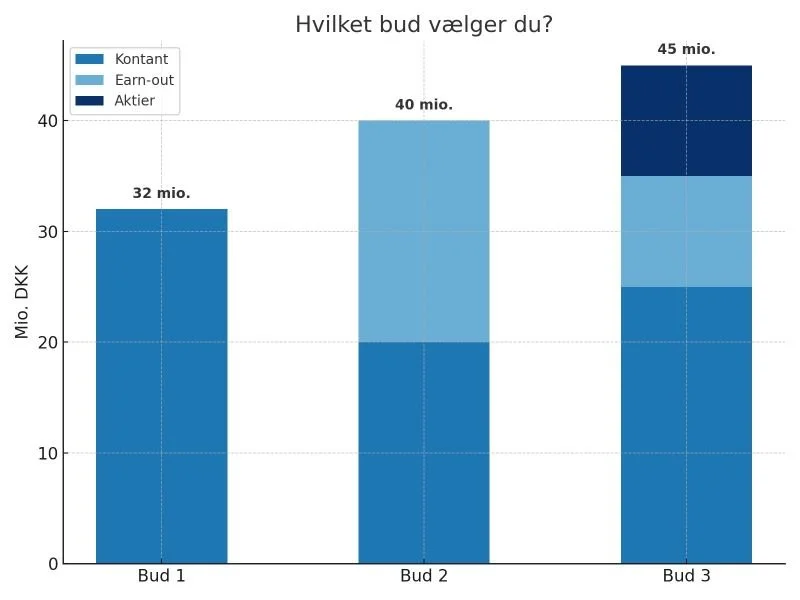

Vi siger det ofte; “Det er helt gratis for Køber, at byde en høj pris på virksomheden - det er transaktionssammensætningen der er afgørende”. At byde DKK 30 millioner kan gøres på mange måder. Her er fire eksempler på en transaktionssammensætning hvor buddet er DKK 30 millioner:

Vi byder MDKK 30,0 som vi gerne vil betale kontant ved closing.

Vi byder MDKK 30,0. Vi vil gerne betale MDKK 15,0 kontant ved closing og yderligere MDKK 15,0 36 måneder efter closing (også kaldet “sælgerfinansiering”).

Vi byder MDKK 30,0. Vi vil gerne betale MDKK 15,0 kontant ved closing og yderligere op til MDKK 15,0 såfremt EBITDA de næste tre år overstiger….. (også kaldet “earnout”).

Stort set alle sælgere vil foretrække version 1 og stort set alle købere version 3. Version 2 og version 3 indeholder begge “udskudt købesum” hvilket er hyppigt forekommende. Alle tre versioner af buddet er “et bud på MDKK 30,0”.

Havde version 1 været “MDKK 25,0 kontant ved closing” - så havde langt de fleste Sælgere stadig valgt dette bud. Sælgere har nemlig ofte svært ved, at forholde sig til de penge der ikke betales kontant ved closing.

Udskudt købesum er et vigtigt og oftest uundgåeligt værktøj der primært tjener følgende formål:

At minimere gabet mellem Købers bud og Sælgers forventninger

At dele risikoen mellem Køber og Sælger

At få Købers finansiering til at lykkedes

BALANCEN DER SÆLGES

Når vi sælger vores hus, så kan vi nemt regne vores provenu ud. Det er groft set salgsprisen minus vores eventuelle restgæld fratrukket udgiften til processen…

Helt så simpelt kan det - til mange sælgeres store både undren og fortvivlelse - ikke gøres med virksomheden/selskabet. Her handles der ofte på baggrund af “Enterprise Value” hvilket betyder, at Køber vil overtage selskabet “på gældfri basis” og med en “tilpas/normaliseret/gennemsnitlig arbejdskapital”.

Køber vil overtage selskabet uden nettorentebærende gæld og og vil kunne fortsætte driften uden - på kort sigt - at skulle skyde penge ind i virksomheden. Det betyder at der skal efterlades en - ofte ikke ubetydelig - egenkapital. Denne egenkapital vil nogen gange skulle være højere end selskabets nuværende egenkapital. Differencen kan kun komme fra Sælgers provenu.

Det er derfor helt afgørende for Sælgers provenu hvilken balance Køber skal overtage. Tilbage til hussalget - så falder Sælgers provenu såfremt Køber skal overtage en fuld olietank samt en konto hvor der er sat penge af til nyt køkken, nyt tag og til næste års ejendomsskatter. Omvendt så stiger Sælgers provenu såfremt virksomheden i dag er overkapitaliseret og der dermed kan udloddes udbytte inden selskabet overleveres til Køber.

Erfarne Købere ved godt at dette er svært stof for Sælgere. Her kan der spekuleres i at maksimere sin egen handel eller i at gøre transaktionen så simpel og overskuelig som muligt. Hvorom alt er - så er det vitalt at Sælger forstår konsekvensen af den aftalte transaktion.

VALIDITETEN AF BUDDET

Validiteten af buddet har vi ikke så ofte berørt tidligere. Men det er noget vi hos Dealmaster M&A også har fokus på. Det handler ikke kun om Købers adgang til finansiering eller evne til at drive virksomheden videre. Det handler også om hvorvidt Køber har til hensigt, at gennemføre en transaktion på de vilkår som angives i det indikative bud.

Et indikativt bud er ikke juridisk bindende og et “vundet bud” giver oftest eksklusivitet og dermed “arbejdsro”. Herfra er Køber nærmest sikker på, at transaktionen vil blive gennemført.

Efter et tiltrådt LOI (hensigtserklæring eller TermSheet) starter due diligence og oftest også udarbejdelse af transaktionsdokumenter. De øvrige potentielle købere “sendes bort” og målet synes nu inden for rækkevidde.

For langt de fleste Sælgere er denne del af processen både hård og opslidende. På et tidspunkt kan Sælger blive så mør, at krav om prisreduktion, ændring i transaktionssammensætning eller ekstra garantier vil blive accepteret. Hellere dette end at skulle starte forfra med en ny Køber.

Vi skal undgå at Sælger ender i denne situation. Dette gøres bedst ved:

Sikre at der ikke gemmer sig negative overraskelser i due diligence processen.

Beskrive transaktionen så detaljeret som muligt i hensigtserklæringen.

Vurdere validiteten af Købers bud - har Køber til hensigt at gennemføre som aftalt.

Heldigvis ender langt de fleste tiltrådte hensigtserklæringer i en transaktion på de aftalte betingelser.